Jusqu'où les taux d'intérêt du Canada peuvent-ils descendre ?

Dans la dernière mise à jour de Christine Tessier, directrice des investissements de Harbourfront Wealth, elle dit au revoir au premier trimestre, fait le point sur les principaux indicateurs économiques et présente une mise à jour de nos perspectives économiques.

- – Nous continuons à considérer l’inflation comme un risque, compte tenu de l’impact des mégatendances ;

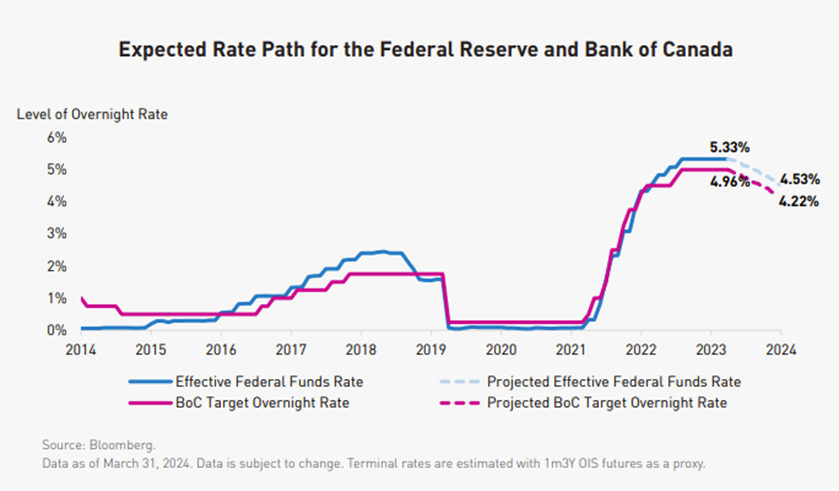

- – Les données économiques continuent de montrer une divergence croissante entre le Canada et les États-Unis, ce qui devrait bientôt se refléter dans la politique des taux d’intérêt ;

- – Le Canada devrait ouvrir la voie, avec une baisse des taux attendue au milieu de l’été, mais sa divergence avec les États-Unis pourrait être limitée.

Au Canada

- – Croissance du PIB. L’économie canadienne a commencé l’année sur les chapeaux de roue, avec une croissance du PIB de janvier surprenante (+0,6 % d’un mois sur l’autre). La croissance de l’économie a été principalement tirée par les services (+0,7%), bien que les biens aient également contribué positivement (+0,2%). Les acteurs du marché sont optimistes et espèrent que les données de février 2024 seront à nouveau positives. Dans son Rapport sur la politique monétaire d’avril 2024, la Banque du Canada a revu à la hausse ses prévisions de PIB pour 2024, les portant à 1,5 %, contre 0,8 % précédemment.

- – De même, l’inflation a été une autre bonne surprise, puisqu’elle a baissé en février à 2,8 % d’une année sur l’autre. La contribution la plus notable à la baisse de l’inflation a été les prix des produits alimentaires, tandis que des articles tels que les services de téléphonie mobile et d’internet ont également contribué à la baisse. L’inflation des prix de l’essence et du logement est restée positive et à surveiller.

- – Le marché du travail canadien a perdu des emplois au premier trimestre, alors qu’on s’attendait à de nouvelles créations d’emplois. Le taux de chômage a augmenté de 0,3 % pour atteindre 6,1 % en mars 2024. Il est intéressant de noter que les salaires augmentent de 5,1 % d’une année sur l’autre.

- – Taux directeurs. Malgré les nombreuses discussions sur la baisse des taux d’intérêt, la Banque du Canada a maintenu cette semaine encore son taux d’intérêt au jour le jour à 5 %.

Aux États-Unis

- – Croissance du PIB. La résilience des États-Unis continue de défier les attentes et de faire la une des journaux tout au long du premier trimestre 2024. Comme au Canada, les hausses de taux d’intérêt ont ralenti la croissance économique aux États-Unis au cours de l’année écoulée. Toutefois, la Fed a revu à la hausse ses prévisions de PIB pour 2024, passant de 1,4 % (prévisions de décembre) à 2,1 % (prévisions de mars).

- – Le premier trimestre a été marqué par un flux constant de données décevantes sur l’inflation aux États-Unis. En mars, l’inflation s’est maintenue pour letroisième mois consécutif au-dessus de l’objectif de 2 % de la Fed, après avoir régulièrement baissé au cours du second semestre 2023.

- – Le thème de la résilience de l’économie américaine s’est reflété dans les mises à jour de l’emploi. De nouveau, en mars, l’économie américaine a créé 303 000 emplois, ce qui est nettement supérieur aux attentes. Le taux de chômage est descendu à 3,8 %.

- – Taux d’intérêt. Malgré les progrès réalisés en matière d’inflation, la discussion s’est concentrée sur les risques de hausse des perspectives d’inflation. Par conséquent, notre mise à jour de mars a continué à renforcer la position de la Fed de maintenir le taux des fonds fédéraux entre 5,25 % et 5,5 %.

Perspectives actualisées

Dans nos perspectives de janvier 2024, nous nous attendions à une divergence entre le Canada et les États-Unis, le Canada étant plus sensible au risque de récession. Cette prévision semble se concrétiser lentement, car les données économiques actuelles montrent que l’économie canadienne est plus fragile que celle des États-Unis, notamment en ce qui concerne l’emploi et la croissance. La résistance de l’économie américaine nous a surpris, même si la hausse de l’inflation ne l’a pas fait, compte tenu des méga-tendances actuelles. Alors que certains acteurs du marché interprètent l’inflation de 2024 comme une aberration, nous estimons que la nature générale des données sur l’inflation est trop répandue pour être ignorée et qu’elle indique à la fois des mégatendances à l’œuvre et des dépenses fiscales élevées. Nous pensons désormais que le risque de récession aux États-Unis a diminué, mais qu’il n’est pas encore totalement écarté. Nous continuons de penser que le Canada risque de connaître une récession.

L’une des données intéressantes est la divergence entre les données sur l’emploi aux États-Unis et au Canada. Bien que le Canada ne semble pas créer de nouveaux emplois, il continue d’enregistrer une croissance des salaires, ce qui est surprenant compte tenu de la hausse du chômage. À l’inverse, les États-Unis continuent de créer de nouveaux emplois, mais la croissance des salaires se ralentit et les journaux américains font désormais largement état des suppressions d’emplois dans les entreprises.

Le paysage économique est difficile à prévoir, car les acteurs du marché continuent de réagir fortement aux changements de petites données. Par exemple, cela inclut des changements notables dans les attentes de six réductions de taux (janvier) à trois réductions de taux (mars), comme indiqué par RPIA et Bloomberg dans le tableau ci-dessous.

Source : Les thèmes du marché du crédit en 5 graphiques – Q1 2024 (rpia.ca)

En ce qui concerne l’inflation en général, nous constatons une différence entre le suivi de l’inflation par le secteur, point de données par point de données, et l’expérience vécue et le biais comportemental du consommateur individuel. Bien que l’inflation soit en baisse constante, les consommateurs quotidiens continuent de faire état d’un sentiment négatif à l’égard des prix, comme l’indiquent les enquêtes menées auprès des ménages. Des domaines clés des dépenses des ménages peuvent être sous-représentés dans les calculs de l’inflation, notamment des domaines tels que les coûts d’infrastructure. Par conséquent, même si l’impression d’inflation a diminué, le consommateur continue de se comporter sous la pression de niveaux de prix plus élevés qui ne sont pas revenus aux niveaux d’avant la pandémie.

Aux États-Unis, nous avons du mal à comprendre pourquoi la Fed se hâterait de réduire ses taux avant la fin de l’année. Nous pensons que les banquiers centraux souhaitent éviter les «fantômes de l’inflation passée» en ne levant pas le pied trop tôt. Selon nous, les données économiques américaines ne plaident pas en faveur d’une baisse des taux, compte tenu de la vigueur de l’économie et de l’emploi. En outre, il est peu probable que la Fed se contente d’une seule impression d’inflation négative et il se peut qu’elle veuille que l’incendie de l’inflation soit définitivement éteint avant de réduire les taux. Par conséquent, il est peu probable que les taux soient abaissés avant l’automne (si tant est qu’ils le soient).

Au Canada, les gros titres abondent de Canadiens demandant «quand la Banque du Canada va-t-elle baisser ses taux ?». Avec des données économiques et d’emploi plus faibles, les Canadiens sont désireux d’un allègement des taux d’intérêt. Malheureusement, cela place le Canada dans la position peu enviable d’être potentiellement le premier à réduire les taux, avec une visibilité floue sur la question de savoir si la Fed suivra le mouvement. Une divergence entre les taux directeurs exerce une pression à la baisse sur la monnaie canadienne et a des répercussions plus larges sur les prix à l’importation et à l’exportation. Une autre question se pose : quelle est l’ampleur des divergences possibles entre les taux directeurs ? Bien que les données canadiennes suggèrent qu’une baisse des taux pourrait être justifiée en juin, nous pensons qu’il est tout aussi possible que la Banque du Canada repousse un peu cette baisse, afin de gagner du temps pour obtenir une meilleure visibilité et, espérons-le, pour mieux s’aligner sur la politique de la Fed. La Banque du Canada procéderait-elle à des baisses de taux substantielles (plus de 50 points de base) sans constater une certaine évolution aux États-Unis ?

Enfin, l’une des préoccupations croissantes concernant les données économiques est de savoir dans quelle mesure l’activité du marché privé est reflétée dans les informations communiquées. Alors que les capitaux se déplacent de plus en plus vers les marchés privés, il est difficile de savoir dans quelle mesure cette activité économique est prise en compte dans les principaux indicateurs économiques.

Revenu fixe

La volatilité reste élevée, les marchés spéculant sur l’évolution des taux d’intérêt. Après une forte hausse en fin d’année en 2023, l’indice obligataire universel FTSE Canada a affiché un rendement de -1,2 % pour le trimestre. En ce qui concerne le crédit, les émetteurs américains et canadiens ont été très actifs. En mars, les entreprises canadiennes ont émis environ 12 milliards de dollars de nouvelles obligations. Le niveau d’émission trimestriel a augmenté de plus de 60 % par rapport à 2023. Les acteurs du marché continuent de considérer que les titres à revenu fixe (en particulier les titres à revenu fixe de qualité) offrent des rendements globaux attrayants et sont désireux d’acheter des obligations dont le prix est actuellement plus élevé. Malgré un niveau d’émission record, la demande a suivi l’offre. De nombreux gestionnaires d’obligations s’attendent à ce que le calendrier des émissions ralentisse au fur et à mesure que l’année avance. Compte tenu des niveaux élevés d’obligations arrivant à échéance et des attentes d’un ralentissement des émissions, le marché pourrait être positif pour les écarts de crédit.

Actions

Le premier trimestre de l’année 2024 a démarré sur les chapeaux de roue, le S&P 500 (en CAD) et le S&P/TSX Composite gagnant respectivement 13,34 % et 6,62 %. L’énergie a été l’un des principaux moteurs des rendements, les prix du pétrole ayant grimpé en raison des tensions géopolitiques. Au Canada, la performance du marché des actions a été «classiquement canadienne», avec des performances sectorielles positives dans les secteurs des matériaux (+16,6 %) et de l’énergie (+8,7 %). Le secteur des soins de santé a également enregistré de bonnes performances (+13,6 %). Les rendements des secteurs américains ont suivi une tendance similaire, l’énergie enregistrant les meilleurs rendements (+11,1 %), ce qui constitue un changement bienvenu par rapport à l’histoire de la technologie. Les indices de marché ont continué à flirter avec de nouveaux records tout au long du trimestre. Les fonds d’actions canadiennes ont enregistré des entrées, reflétant l’intérêt des investisseurs pour les matières premières dans un contexte de craintes inflationnistes persistantes.

Actifs privés

L’intérêt pour les actifs privés reste stable, les investisseurs continuant à chercher un répit dans la volatilité des marchés publics. Le mois dernier, le nombre croissant de stratégies privées disponibles sur le marché canadien de la vente au détail a fait la une des journaux.

- – La dette privée continue d’attirer les capitaux. Les principaux acteurs de la dette privée soulignent un déséquilibre massif dans la dynamique de l’offre et de la demande dans ce domaine. Le gestionnaire de crédit privé Hamilton Lane estime la pénurie d’offre à 854 milliards de dollars américains.

- – Nous continuons à percevoir des signes d’évolution des marchés du capital-investissement. Les inquiétudes concernant les valeurs liquidatives trop élevées semblent s’atténuer dans la plupart des sous-secteurs du capital-investissement. La seule exception est le capital-risque, où les valorisations ont baissé et semblent bon marché, mais beaucoup pensent qu’il reste encore du chemin à parcourir.

- – De même, les titres ont été actifs pour spéculer sur le fait que le marché de l’immobilier américain a atteint son niveau le plus bas. D’éminents acteurs du marché privé, tels que Blackstone et Goldman Sachs, ont fait part de leur intention de «reprendre des investissements actifs» dans l’immobilier américain. Le PDG de Redfin aurait déclaré que le marché du logement avait atteint son niveau le plus bas. Nous restons positifs à l’égard des actifs privés et sommes particulièrement attentifs aux opportunités dans l’immobilier américain. La dynamique de l’offre et de la demande reste positive pour l’immobilier. En 2023, la disponibilité du financement de la construction a fortement diminué, ce qui a entraîné un resserrement de l’offre, en particulier dans des secteurs clés tels que le résidentiel multifamilial. Le refinancement de la dette immobilière a entraîné des ventes forcées, ce qui a permis aux fonds d’investissement d’acheter des biens immobiliers de qualité à un prix réduit. Ces deux tendances offrent des opportunités attrayantes en matière d’investissement en actions dans l’immobilier.

- – L’infrastructure reste un thème important et sous-exploré sur les marchés privés. Nous constatons un décalage entre le soutien à l’immobilier et l’attention relativement faible accordée à l’infrastructure. Des difficultés existent dans le domaine de l’investissement dans les infrastructures, où la taille minimale des transactions est généralement importante et où les durées d’investissement sont longues (par exemple, les contrats gouvernementaux peuvent durer plus de 30 ans). Des capitaux considérables sont nécessaires pour suivre le rythme.

Si vous souhaitez discuter de votre portefeuille, les investisseurs doivent

prendre contact directement avec votre conseiller

.

Clause de non-responsabilité

Christine Tessier, j’ai préparé ce commentaire pour vous faire part de mes réflexions sur les différentes alternatives d’investissement et les considérations qui peuvent être pertinentes pour votre portefeuille. Ce commentaire reflète mes seules opinions et peut ne pas refléter celles de Harbourfront Wealth Management Inc. En exprimant ces opinions, je fais appel à mon meilleur jugement et à mon expérience professionnelle, du point de vue d’une personne qui étudie un large éventail d’investissements. Par conséquent, ce rapport doit être considéré comme le reflet de mes opinions éclairées plutôt que comme des analyses produites par Harbourfront Wealth Management Inc.

Tous nos derniers messages

Cliquez ci-dessous pour revenir au portail Newswire.

Une trêve temporaire : La guerre commerciale entre les États-Unis et la Chine

14 mai 2025