Perspectives économiques mondiales 2024

Le mois de janvier porte le nom de Janus, le dieu romain des nouveaux départs, qui regarde vers le passé et vers l’avenir. Aussi intemporel que les résolutions du Nouvel An, le mois de janvier marque cette transition, accompagnée d’une avalanche de prévisions économiques et de prédictions de marché à l’intention des investisseurs en quête de nouvelles opportunités prometteuses. En l’honneur des festivités de Janus, le bureau du CIO de Harbourfront Wealth Management présente les perspectives pour 2024 de Christine Tessier, Chief Investment Officer.

Prévisions économiques pour 2024

Prévisions économiques pour 2024

Les participants au marché ont clôturé l’année 2023 sur une note optimiste, lorsque le cycle historique de resserrement des taux d’intérêt a finalement donné des signes plus cohérents de ralentissement économique, avec des mesures d’inflation tombant à des niveaux plus acceptables. L’optimisme de fin d’année a mis une note positive sur une année par ailleurs difficile, qui a vu une augmentation dévastatrice des tensions géopolitiques et des guerres à travers le monde. En 2022, 2023 et 2024, les banquiers centraux continueront à gérer l’équilibre délicat entre l’inflation et la croissance. Les principaux domaines d’intérêt sont la démographie et la dynamique du marché de l’emploi, les dépenses de consommation, le logement et le marché hypothécaire, les prix des produits de base (en particulier l’énergie) et les conséquences des déficits excessifs des finances publiques.

À l’aube de 2024, voici nos attentes pour l’année à venir.

- – Nous pensons que l’économie se trouve dans un nouveau régime économique, caractérisé par des résultats possibles plus larges, des taux toujours plus élevés, des conditions financières toujours strictes et une plus grande incertitude.

- – Face à l’incertitude, nous continuons à nous attendre à ce que les acteurs du marché soient très sensibles aux données, oscillant entre l’espoir d’un atterrissage en douceur et la crainte d’une récession accompagnée d’un atterrissage brutal. Les données économiques du second semestre 2023 ont augmenté la probabilité (ou l’espoir ?) d’un atterrissage en douceur, mais nous restons vigilants.

- – Nous nous attendons à ce que l’inflation continue de baisser et s’établisse probablement à un niveau supérieur à l’objectif de 2 %, reflétant l’impact d’importantes méga-tendances structurelles.

- – Nous pensons que les banquiers centraux pourraient baisser les taux plus tard que prévu, en milieu d’année 2024, afin de s’assurer que le resserrement actuel ne ralentit pas inutilement la productivité. Bien qu’un assouplissement modéré de la politique monétaire puisse se produire en 2024 (1 à 2 baisses de taux), nous prévoyons que la politique monétaire restera globalement stricte.

- – Nous prévoyons un ralentissement de la croissance au Canada et aux États-Unis en réponse au cycle de hausse des taux. Cela dit, nous nous attendons à ce que l’emploi reste raisonnablement serré, compte tenu des tendances démographiques clés liées au vieillissement de la population, à l’urbanisation et à l’immigration.

- – On s’attend à une divergence croissante entre les données économiques américaines et canadiennes, le Canada restant plus vulnérable au ralentissement économique.

L’économie canadienne semble plus vulnérable à la faiblesse économique en raison de sa plus grande sensibilité aux taux d’intérêt élevés, du fait des niveaux plus élevés d’endettement du secteur privé et de la structure de son marché hypothécaire. L’économie canadienne est concentrée par secteur et très cyclique en raison de sa plus grande sensibilité aux prix des matières premières, notamment de l’énergie. Les données sur l’emploi au Canada ont montré des signes de faiblesse. Les taux directeurs canadiens pourraient s’établir à des niveaux supérieurs à ceux d’avant la pandémie.

L’économie canadienne semble plus vulnérable à la faiblesse économique en raison de sa plus grande sensibilité aux taux d’intérêt élevés, du fait des niveaux plus élevés d’endettement du secteur privé et de la structure de son marché hypothécaire. L’économie canadienne est concentrée par secteur et très cyclique en raison de sa plus grande sensibilité aux prix des matières premières, notamment de l’énergie. Les données sur l’emploi au Canada ont montré des signes de faiblesse. Les taux directeurs canadiens pourraient s’établir à des niveaux supérieurs à ceux d’avant la pandémie.

L’économie américaine dans son ensemble affiche une trajectoire de croissance étonnamment résistante, bien que ralentie. Le marché de l’emploi américain, bien qu’en perte de vitesse, reste raisonnablement robuste. Le marché résidentiel national est moins affecté par la hausse des taux d’intérêt, étant donné la nature à long terme et à taux fixe de nombreux prêts hypothécaires résidentiels. Les initiatives gouvernementales, en particulier dans des domaines tels que l’industrie des semi-conducteurs et l’intelligence artificielle, continuent de stimuler la productivité économique. Les principales préoccupations concernent la dette notable des marchés publics.

L’économie américaine dans son ensemble affiche une trajectoire de croissance étonnamment résistante, bien que ralentie. Le marché de l’emploi américain, bien qu’en perte de vitesse, reste raisonnablement robuste. Le marché résidentiel national est moins affecté par la hausse des taux d’intérêt, étant donné la nature à long terme et à taux fixe de nombreux prêts hypothécaires résidentiels. Les initiatives gouvernementales, en particulier dans des domaines tels que l’industrie des semi-conducteurs et l’intelligence artificielle, continuent de stimuler la productivité économique. Les principales préoccupations concernent la dette notable des marchés publics.

- – Les mégaforces reflètent des changements structurels notables dans l’économie mondiale. Nous recommandons aux investisseurs d’être attentifs à quatre grandes tendances qui ont un impact sur notre population, nos économies et les opportunités d’investissement qui en découlent sur le marché. Nous vous invitons à consulter les prochains commentaires de l’Office of the CIO sur chacune de ces tendances.

-

- Changements démographiques : Comprend des thèmes tels que le vieillissement continu de la population, l’urbanisation, les migrations de population et l’immigration.

- Augmentation des tensions géopolitiques: Comprend des thèmes tels que la dé-mondialisation (à la fois on-shoring et near-shoring), la militarisation et la défense, l’évolution des relations économiques.

- L’IA et l’apprentissage automatique : Des améliorations technologiques sont nécessaires pour accroître la productivité et répondre à des besoins croissants.

- L’énergie propre : L’augmentation continue des catastrophes naturelles et les objectifs et réglementations environnementaux mondiaux ont alimenté une révolution des énergies propres, entraînant des changements structurels dans l’industrie de l’électricité et de l’énergie.

- – 2024 sera une année électorale historique, qui concernera plus de 4 milliards de personnes (50 % de la population mondiale, dans plus de 60 pays). Les élections clés à surveiller sont celles des États-Unis, de l’UE, de Taïwan et de l’Inde. Les résultats des élections devraient avoir un impact significatif sur la manière dont chaque grande tendance est mise en œuvre.

Pour un point de vue intéressant sur l’action à venir des banques centrales, vous pouvez visionner la vidéo suivante dans laquelle Ben Bernanke décode l’économie et les banques centrales en 2024 (vidéo) | PIMCO

Perspectives du marché pour 2024

Perspectives du marché pour 2024

Malgré un climat économique difficile en 2023, les marchés ont montré la valeur de l’adaptation à un nouveau régime macro volatile, et comment les investisseurs compétents peuvent tirer parti des grandes tendances lorsqu’ils sont à la recherche d’opportunités. Les acteurs du marché public ont fait preuve d’un enthousiasme excessif à la fin de l’année 2023, pensant que les taux d’intérêt avaient atteint leur maximum et qu’une baisse des taux était imminente.

En 2024, nous recommandons aux investisseurs de continuer à adopter une approche ciblée de leurs expositions macroéconomiques afin de se positionner pour bénéficier des grandes tendances à long terme. Étant donné que l’on s’attend à une disparité persistante des rendements entre les classes d’actifs, les secteurs et les régions, nous recommandons une approche d’investissement ciblée et active qui tire parti des grandes tendances.

En actions publiques

- – Les actions restent une classe d’actifs pertinente dans un environnement où l’inflation reste une préoccupation constante. Malgré l’optimisme des marchés en fin d’année sur la baisse de l’inflation et des taux, nous continuons à considérer l’inflation comme un problème permanent et potentiellement durable. Bien qu’il ne s’agisse pas d’une couverture explicite de l’inflation, les rendements des actions devraient dépasser l’inflation à long terme, bien qu’avec une volatilité à court terme.

- – La forte effervescence du marché autour de l’intelligence artificielle et de l’apprentissage automatique continue de soutenir la performance des actions américaines. Le secteur reste confronté à des défis concernant le caractère raisonnable des évaluations ainsi qu’à des risques liés à la réglementation antitrust et aux litiges.

- – Les marchés d’actions devraient continuer à présenter des thèmes clés tels que la consolidation du secteur bancaire américain de taille moyenne, les opportunités dans le domaine des semi-conducteurs aux États-Unis, les infrastructures et technologies d’énergie propre et les soins de santé.

- – Sur le marché pro-cyclique des actions canadiennes, le secteur de l’énergie reste vulnérable à deux grandes tendances : l’aggravation des tensions géopolitiques et la révolution de l’énergie propre. Il devrait être bénéfique de se concentrer sur les noms de haute qualité qui sont les mieux placés pour répondre à ces deux thèmes.

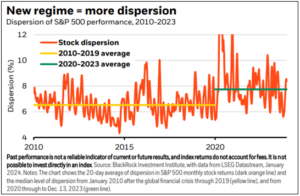

- – Le nouveau régime macroéconomique entraîne une plus grande dispersion entre les différents stocks. Les graphiques ci-dessous, établis par le Blackrock Investment Institute, illustrent l’augmentation de la dispersion des rendements entre les différentes actions. De même, le nouveau régime rend les bénéfices plus difficiles à prévoir, comme le montre la dispersion des estimations de bénéfices des analystes américains.

Dans le secteur public des titres à revenu fixe

- – Le dernier cycle de resserrement des taux a révélé un changement de régime majeur, puisque les revenus fixes – une catégorie traditionnellement associée à la stabilité et à une corrélation négative avec les actions – continuent d’afficher des corrélations positives avec les actions et des niveaux élevés de volatilité.

- – Les marchés reflètent le bras de fer entre une impulsion budgétaire souple et importante et une politique monétaire stricte, qui s’opposent l’une à l’autre et ajoutent de la volatilité. Les nouvelles émissions d’obligations reflètent l’importance de l’offre d’obligations d’État, tandis que les émissions d’entreprises ont été relativement faibles.

- – Aux niveaux actuels des taux d’intérêt et dans le cadre de la dynamique existante de l’offre et de la demande, les titres à revenu fixe – en particulier les titres à revenu fixe de qualité – constituent une source compétitive de revenus liquides. Nous recommandons de réévaluer, voire de réduire, le rôle des obligations d’État en tant qu’amortisseur de chocs dans les portefeuilles diversifiés, compte tenu de leur forte volatilité actuelle.

- – L’incertitude quant à l’évolution des décisions politiques futures fait des obligations à long terme une décision plus risquée. Nous observons que de nombreux investisseurs conservent des titres à revenu fixe à court terme afin de minimiser la volatilité. Nous pensons que les obligations à plus long terme, en particulier celles à 10 ans, continueront à être volatiles.

Dans les marchés privés

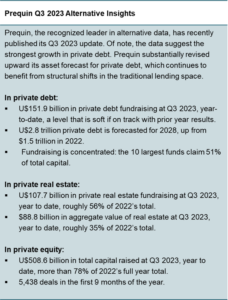

Les actifs privés, de par leur nature, s’adaptent plus lentement aux nouvelles informations du marché et sont moins sujets aux changements de sentiment à court terme. Avant de nous plonger dans nos perspectives pour 2024, nous vous présentons les mises à jour suivantes sur l’environnement des sociétés privées dans le contexte de 2023.

- – Même si l’optimisme du marché a terminé l’année plus fort que prévu, l’environnement de taux plus élevés et l’incertitude économique ont naturellement exercé une pression sur la collecte de fonds. La faiblesse de l’environnement économique tout au long de l’année 2023 a entraîné une prolongation des périodes de collecte de fonds au-delà des périodes habituelles de 12 à 24 mois.

- – Les marchés privés ont connu une baisse notable de la demande institutionnelle tout au long de l’année 2023. En effet, après la chute historique des actifs des marchés publics en 2022, les portefeuilles institutionnels ont entamé l’année 2023 avec une forte surpondération des actifs des marchés privés, sans qu’il soit nécessaire d’augmenter les allocations privées. Cette condition de marché est appelée «l’effet dénominateur».

- – Les gestionnaires d’actifs du marché privé passeront une grande partie de l’année 2023 à se concentrer sur la diversification de leur base de clientèle afin d’inclure les clients fortunés et les particuliers. L’univers des véhicules de détail disponibles (par exemple, les sociétés de développement des entreprises) a connu une expansion notable.

- – En ce qui concerne les classes d’actifs, la dette privée reste la plus prisée. Le crédit privé est bien positionné en tant que source alternative de crédit sur le marché actuel, où les prêteurs traditionnels tels que les banques sont confrontés à une pression croissante et à un durcissement des conditions de prêt. Et malgré la pression économique, la dette privée a tenu bon, affichant des chiffres respectables en matière de collecte de fonds.

- – Le marché est resté préoccupé par la valeur des biens immobiliers et par la question de savoir si les baisses étaient pleinement reflétées dans les prix. Les secteurs de l’immobilier privé ont connu une dispersion des performances et un soutien du marché, le secteur résidentiel bénéficiant des déséquilibres entre l’offre et la demande dans plusieurs régions, tandis que les secteurs de la vente au détail et des bureaux sont restés défavorisés. De nouveaux secteurs tels que le stockage et les logements pour étudiants ont attiré l’attention des investisseurs et ont continué à se développer.

- – L’incertitude économique a également eu pour conséquence que le secteur de l’infrastructure, prêt à bénéficier de plusieurs thèmes clés tels que l’énergie propre et l’urbanisation, n’a pas bénéficié d’une collecte de fonds aussi importante qu’on aurait pu l’espérer. Cette situation devrait être corrigée en 2024.

- – La hausse des coûts d’emprunt et la faiblesse des valorisations ont été particulièrement difficiles pour le capital-investissement. Les investisseurs se sont concentrés sur la liquidité, même dans cette catégorie peu liquide, exerçant une pression sur les distributions des fonds privés plutôt que sur les mesures de rendement traditionnelles (c’est-à-dire l’accent mis sur le DPI par rapport au IRR (Distributed to Paid-In Capital vs Internal Rate of Return)). L’accent mis sur la liquidité a été positif pour le marché secondaire du capital-investissement, qui a continué à se développer en 2023.

À l’horizon 2024, nous continuons à observer un certain nombre de tendances clés affectant les marchés privés.

- – La «vente au détail» des actifs privés se poursuivra jusqu’en 2024. Parallèlement à l’augmentation de la distribution dans un espace d’investisseurs non sophistiqués, on s’attend également à une complexité accrue de la structure des produits et de la réglementation.

- – Parallèlement à l’expansion de la «vente au détail», nous prévoyons que d’autres secteurs plus liquides des marchés privés continueront à prospérer, notamment le marché secondaire du capital-investissement.

- – Nous prévoyons une poursuite de la consolidation de l’espace alternatif, sous l’impulsion de deux tendances clés. Tout d’abord, les gestionnaires traditionnels qui peinent à accroître leurs actifs cherchent à ajouter à leur gamme de produits des stratégies privées à forte marge et à forte demande. Deuxièmement, les gestionnaires alternatifs continuent d’étendre leurs propres plateformes à l’échelle mondiale par le biais d’actions (par exemple, par secteur, style, géographie) afin d’offrir une diversification des revenus et des caractéristiques de liquidité améliorées.

- – Nous prévoyons un dégel de la demande institutionnelle, avec un retour modéré et ciblé de la demande sur le marché en 2024. Ceci est confirmé par les données de fin 2023 sur le capital-investissement, qui montrent que les stratégies de capital-investissement et les activités de fusions et d’acquisitions («M&A») reviennent sur le marché.

- – Nous continuons à soutenir les thèmes environnementaux, sociaux et de gouvernance («ESG») et considérons les marchés privés comme un moyen unique et souvent plus ciblé de mettre en œuvre ces thèmes clés. Les exemples incluent l’IA et l’apprentissage automatique, l’énergie propre et le logement social. La réglementation qui incite les investisseurs institutionnels à investir dans ces thèmes continuera à soutenir le développement de produits dans ces domaines.

Nous terminons en rappelant aux investisseurs que l’objectif de ces perspectives n’est pas de prédire l’avenir, mais de prendre en compte les facteurs les plus importants pour prendre des décisions aujourd’hui. Janus et l’esprit de la nouvelle année nous encouragent à passer de cette pause réflexive sur l’année écoulée à l’accueil du souffle de possibilités synonyme de nouveaux départs. Nous sommes convaincus que si 2024 présente des défis nouveaux et uniques, les opportunités exaltantes ne manquent pas. Bon investissement !

Si vous souhaitez discuter de votre portefeuille, j’encourage les investisseurs à

prendre contact directement avec votre conseiller

.

Clause de non-responsabilité

Christine Tessier, j’ai préparé ce commentaire pour vous faire part de mes réflexions sur les différentes alternatives d’investissement et les considérations qui peuvent être pertinentes pour votre portefeuille. Ce commentaire reflète mes seules opinions et peut ne pas refléter celles de Harbourfront Wealth Management Inc. En exprimant ces opinions, je fais appel à mon meilleur jugement et à mon expérience professionnelle, du point de vue d’une personne qui étudie un large éventail d’investissements. Par conséquent, ce rapport doit être considéré comme le reflet de mes opinions éclairées plutôt que comme des analyses produites par Harbourfront Wealth Management Inc.

Tous nos derniers messages

Cliquez ci-dessous pour revenir au portail Newswire.

Une trêve temporaire : La guerre commerciale entre les États-Unis et la Chine

14 mai 2025